In Italia le banche rappresentano la principale fonte di finanziamento delle imprese, al punto che il sistema finanziario è denominato banco-centrico. La natura banco centrica del mercato dei capitali dipende da molte ragioni, tra cui la dimensione delle imprese. Questa, infatti, limita l’accesso a forme di finanziamento alternative al credito bancario (quali le obbligazioni) e lo fa essenzialmente attraverso due vincoli. Il primo è di natura legale, in quanto solo le società di capitali (con alcune restrizioni per le Srl) possono emettere obbligazioni. In secondo è di natura economica. Infatti, l’emissione di outside debt richiede che le imprese siano dotate di ingenti risorse economiche a copertura dei rilevanti costi di informazione e contrattazione che derivano dall’emissione stessa di questo tipo di debito. Non è un caso, quindi, se in Calabria la quota di obbligazioni sul totale dei debiti finanziari delle imprese è inferiore allo 0,5%. Per tutti questi motivi, quando il credito bancario subisce dei rallentamenti si creano dei potenziali effetti recessivi sull’economia di un intero sistema, incidendo sul processo “investimenti – produzione – consumi”.

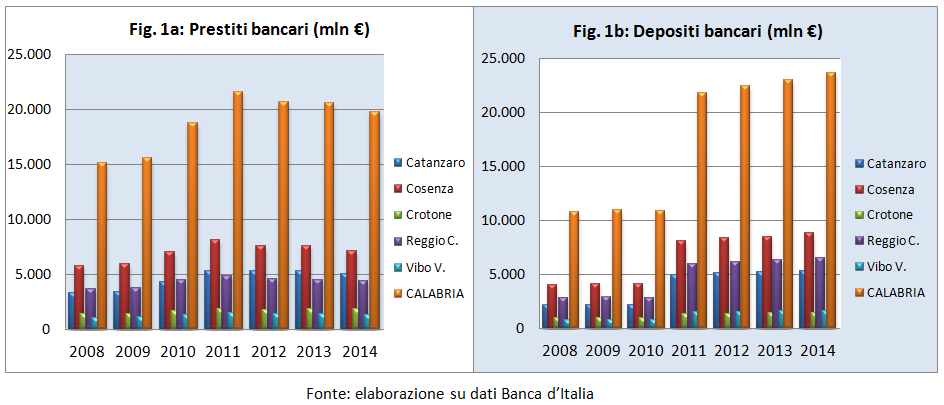

La situazione attuale Nel corso degli ultimi anni, il mercato del credito in Calabria sembra aver risentito più della crisi del debito sovrano, piuttosto che dell’iniziale fallimento della Lehman. Come mostra la figura 1a, infatti, la contrazione del volume di credito erogato dalle banche al settore privato non finanziario ha inizio solo nel 2012, registrando una perdita dell’8,5% in soli tre anni. Ciò è avvenuto attraverso la riduzione di nuovi prestiti (c.d. saldi positivi) più che di chiusure di linee di credito già esistenti (Banca d’Italia, 2015a). E il trend è comune a tutte le province calabresi.

Diversi sono i fattori che possono aver inciso su questa dinamica . Alcuni di essi derivano da situazioni esterne al contesto regionale. Innanzitutto, a partire del 2011 le banche italiane hanno agito da sottoscrittori di ultima istanza del debito pubblico immesso sul mercato dagli investitori stranieri. In secondo luogo, le decisioni di Basilea possono aver contribuito alla ricomposizione dell’attivo patrimoniale delle banche. In periodi di stress finanziario, quando cioè l’autorità di vigilanza impone requisiti patrimoniali più stringenti, la raccolta di equity (cioè l’emissione di nuove azioni) per una banca diventa particolarmente difficile a causa della presenza di svantaggi fiscali, problemi di selezione avversa e costi di agenzia (Gambacorta e Marques, 2011, p.10). In tale caso, a parità di capitale proprio, la soluzione più facile da praticare per stare nei parametri è la riduzione dell’attività creditizia, soprattutto quando questa risulta particolarmente rischiosa.

. Alcuni di essi derivano da situazioni esterne al contesto regionale. Innanzitutto, a partire del 2011 le banche italiane hanno agito da sottoscrittori di ultima istanza del debito pubblico immesso sul mercato dagli investitori stranieri. In secondo luogo, le decisioni di Basilea possono aver contribuito alla ricomposizione dell’attivo patrimoniale delle banche. In periodi di stress finanziario, quando cioè l’autorità di vigilanza impone requisiti patrimoniali più stringenti, la raccolta di equity (cioè l’emissione di nuove azioni) per una banca diventa particolarmente difficile a causa della presenza di svantaggi fiscali, problemi di selezione avversa e costi di agenzia (Gambacorta e Marques, 2011, p.10). In tale caso, a parità di capitale proprio, la soluzione più facile da praticare per stare nei parametri è la riduzione dell’attività creditizia, soprattutto quando questa risulta particolarmente rischiosa.

In contrasto con qualsiasi aspettativa, il calo dell’attività creditizia non sembra essere correlato ad un calo corrispondente della capacità di finanziamento delle banche calabresi. I dati forniti dalla Banca d’Italia mostrano come la raccolta al dettaglio sia costantemente aumentata nel corso degli ultimi otto anni (figura 1b). Non solo, la fase di massima crescita dei depositi corrisponde a quella di caduta dell’attività creditizia. Risulta, pertanto, fondamentale capire quali siano i fattori, da entrambi i lati del mercato, che più di tutti hanno contribuito al rallentamento dell’attività creditizia negli ultimi anni.

L’indagine sul credito bancario Le Unità di analisi e ricerca economica territoriale della Banca d’Italia effettuano, con cadenza semestrale, una rilevazione circa le condizioni di offerta praticate dalle banche e quelle della domanda di credito (Regional Bank Lending Survey, RBLS). L’indagine viene condotta su un campione di 60 banche che operano in Calabria e che rappresentano almeno l’80% dell’attività nei confronti delle imprese e famiglie residenti e l’85% della raccolta diretta e indiretta effettuata nella regione. 1

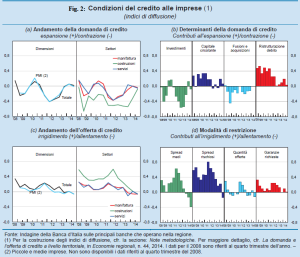

La figura 2 mostra come nel corso degli ultimi anni entrambi i lati del mercato abbiano contribuito alla paralisi dell’attività creditizia in Calabria. Per quanto riguarda la domanda di credito (figura 2 a-b) il corrispondente indice di diffusione è stato quasi sempre negativo, raggiungendo il suo massimo fra il 2011 ed il 2012. La contrazione della domanda non mostra, tuttavia, differenze significative fra imprese di diverse dimensioni. Differenze sostanziali emergono, invece, dal punto di vista settoriale, dove le imprese edili sembrano aver contribuito più di tutte al calo delle richieste di nuovi finanziamenti verso gli istituti di credito. A parere delle banche, la principale causa della contrazione va, infatti, attribuita, al calo degli investimenti. La maggior parte delle limitate richieste di mutuo durante gli ultimi anni ha tratto stimolo dalle esigenze di sostegno del capitale circolante e riguardato richieste di rifinanziamento e rinegoziazione del debito preesistente. Segnali, questi, di ulteriore indebolimento di un’economia dipendente, incapace, in periodi di stretta dei bilanci pubblici, di intraprendere progetti di investimento privati in grado di rilanciare le sorti del territorio e invertire la rotta della vitalità economica.

La figura 2 mostra come nel corso degli ultimi anni entrambi i lati del mercato abbiano contribuito alla paralisi dell’attività creditizia in Calabria. Per quanto riguarda la domanda di credito (figura 2 a-b) il corrispondente indice di diffusione è stato quasi sempre negativo, raggiungendo il suo massimo fra il 2011 ed il 2012. La contrazione della domanda non mostra, tuttavia, differenze significative fra imprese di diverse dimensioni. Differenze sostanziali emergono, invece, dal punto di vista settoriale, dove le imprese edili sembrano aver contribuito più di tutte al calo delle richieste di nuovi finanziamenti verso gli istituti di credito. A parere delle banche, la principale causa della contrazione va, infatti, attribuita, al calo degli investimenti. La maggior parte delle limitate richieste di mutuo durante gli ultimi anni ha tratto stimolo dalle esigenze di sostegno del capitale circolante e riguardato richieste di rifinanziamento e rinegoziazione del debito preesistente. Segnali, questi, di ulteriore indebolimento di un’economia dipendente, incapace, in periodi di stretta dei bilanci pubblici, di intraprendere progetti di investimento privati in grado di rilanciare le sorti del territorio e invertire la rotta della vitalità economica.

Sebbene le risposte dei questionari non forniscano indicazioni circa l’origine dell’eventuale irrigidimento o allentamento delle condizioni di offerta praticate dalle banche calabresi è, comunque, interessante interpretarne i risultati (Figura 2 c-d).

Innanzitutto, la maggiore contrazione dell’offerta di credito verso le imprese edili può essere legata in qualche misura alla percentuale di sofferenze: il settore delle costruzioni presenta la più alta percentuale di crediti scaduti o incagliati sul totale dei crediti (20 % circa); quasi il doppio rispetto alle imprese manifatturiere e a quelle che operano nel settore dei servizi (12% circa).

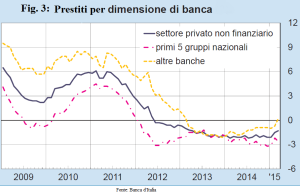

Ulteriore dato importante riguarda le piccole e medie imprese: dal 2008 ad oggi l’inasprimento delle condizioni di offerta ha colpito le PMI in misura minore rispetto alle altre. Alla fine del 2014 la variazione dei prestiti sui dodici mesi è stata pari a -1,8% per le piccole imprese, a fronte del -3,6% delle imprese medio-grandi.  Tale “vantaggio” è strettamente collegato alla tipologia di banche (BCC e banche minori, maggiormente attente alle esigenze territoriali) delle quali queste imprese sono clienti: come mostra la figura 3, infatti, i tassi di decrescita dell’attività creditizia sono stati maggiori per i primi 5 gruppi bancari operanti in Calabria, che tipicamente hanno come clienti imprese di maggiori dimensioni.

Tale “vantaggio” è strettamente collegato alla tipologia di banche (BCC e banche minori, maggiormente attente alle esigenze territoriali) delle quali queste imprese sono clienti: come mostra la figura 3, infatti, i tassi di decrescita dell’attività creditizia sono stati maggiori per i primi 5 gruppi bancari operanti in Calabria, che tipicamente hanno come clienti imprese di maggiori dimensioni.

Osservazioni Sebbene il calo dell’attività creditizia in Calabria sia il risultato della contrazione di entrambi i lati del mercato, l’impressione è che i maggiori problemi riguardino la domanda di credito. Una conferma della veridicità di queste affermazioni deriva dalla composizione della struttura debitoria delle imprese: il rapporto debiti bancari/debiti finanziari dal 2007 ad oggi è rimasto alquanto stabile (intorno al 70%); questo è un segnale del fatto che il calo dell’attività creditizia è stato accompagnato da un calo corrispondente del fabbisogno finanziario delle imprese. Se la contrazione fosse stata esclusivamente (o in misura maggiore) dal lato dell’offerta avremmo dovuto assistere ad una riduzione di questo rapporto nel corso del tempo (Bernanke e Lown, 1991, p.211).

Se ne deduce che gli stimoli a sostegno dell’offerta di credito intrapresi dalla BCE (Quantitative Easing in primis), potranno contribuire in minima parte alla ripresa del mercato del credito calabrese, che è affetto da problemi di domanda e, in misura minore, da vincoli di offerta. In base a ciò, è ragionevole riaffermare la necessità di agire con forza sul fronte degli investimenti, tenendo in considerazione che le istituzioni regionali dovrebbero auspicabilmente essere in grado di individuare i settori strategici nei quali investire le risorse pubbliche provenienti dai fondi strutturali. Agevolando, in un processo di selezione dei piani di investimento, i progetti delle imprese che investono in tecnologia. Si tratta dell’unica via percorribile per ridurre il gap di competitività dell’economia calabrese.

In particolare:

-

L’indice di espansione/contrazione della domanda di credito (o della domanda di prodotti finanziari) è stato costruito aggregando le risposte, sulla base delle frequenze ponderate con le quote di mercato delle banche nella regione, secondo la seguente modalità: 1=notevole espansione, 0,5=moderata espansione, 0=sostanziale stabilità, -0,5 =moderata contrazione, -1=notevole contrazione. Valori positivi (negativi) segnalano l’espansione (contrazione) della domanda di credito (o di prodotti finanziari).

-

L’indice di irrigidimento/allentamento dell’offerta di credito è stato costruito aggregando le risposte, sulla base delle frequenze ponderate con le quote di mercato delle banche nella regione, secondo la seguente modalità: 1=notevole irrigidimento delle condizioni di offerta, 0,5=moderato irrigidimento, 0=sostanziale stabilità, -0,5=moderato allentamento, -1=notevole allentamento. Valori positivi (negativi) segnalano una restrizione (allentamento) dei criteri di offerta.

Per maggiori informazioni, si veda La domanda e l’offerta di credito a livello territoriale, in Economie regionali, n. 44, 2014.

Riferimenti bibliografici

Banca d’Italia (2015a), “L’economia della Calabria”, Economie regionali, n° 18.

Banca d’Italia (2015b), “L’economia della Calabria (Aggiornamento congiunturale)”, Economie regionali, n° 40.

Banca d’Italia (2015c), “La domanda e l’offerta di credito a livello territoriale”, Economie regionali, n° 44.

Bernanke B. S., Lown C. S. (1991), “The Credit Crunch”, Brookings Papers on Economic Activity, n° 2, pp. 205-247.

Gambacorta L., Marques-Ibanez D. (2011), “The Bank Lending Channel, lessons from the crisis”, Working Paper Series, n° 1335, European Central Bank.